一 基礎(chǔ)知識介紹

1���、 氧化鋁屬性

氧化鋁根據(jù)用途分為冶金級氧化鋁和非冶金級氧化鋁(也叫化學(xué)品氧化鋁)�����,冶金級氧化鋁用于電解鋁生產(chǎn)��,占氧化鋁需求的95%�����。非冶金級氧化鋁廣泛應(yīng)用于陶瓷�����、耐火材料����、電子、化工����、石油、機(jī)械��、醫(yī)藥等眾多的行業(yè)領(lǐng)域����。

2、氧化鋁生產(chǎn)工藝

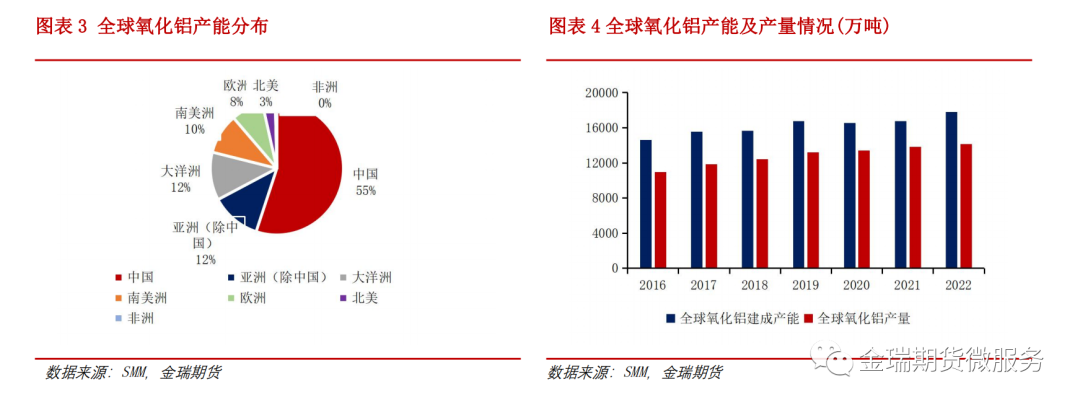

全球氧化鋁的生產(chǎn)工藝主要是堿法���,包括拜耳法、燒結(jié)法和拜爾-燒結(jié)聯(lián)合法��,不同工藝應(yīng)用主要是根據(jù)鋁土礦的類型和品位��。

拜耳法根據(jù)礦石類型又可分為高溫拜耳法和低溫拜耳法——高溫拜耳法主要使用一水鋁石型鋁土礦,國內(nèi)以山西�����、河南地區(qū)為主�;低溫拜耳法一般使用進(jìn)口三水鋁石型鋁土礦,國內(nèi)以山東地區(qū)為主�。拜耳法生產(chǎn)工藝簡單,但對礦石質(zhì)量要求較高����,目前多數(shù)氧化鋁企業(yè)采用拜耳法生產(chǎn)。燒結(jié)法對礦石質(zhì)量要求較低但能耗高�����。聯(lián)合法則是根據(jù)不同礦石類型���,將拜耳法和燒結(jié)法結(jié)合起來靈活使用���,但工藝復(fù)雜,能效高的同時能耗也高�����。

二 供需情況

1、全球氧化鋁產(chǎn)能情況

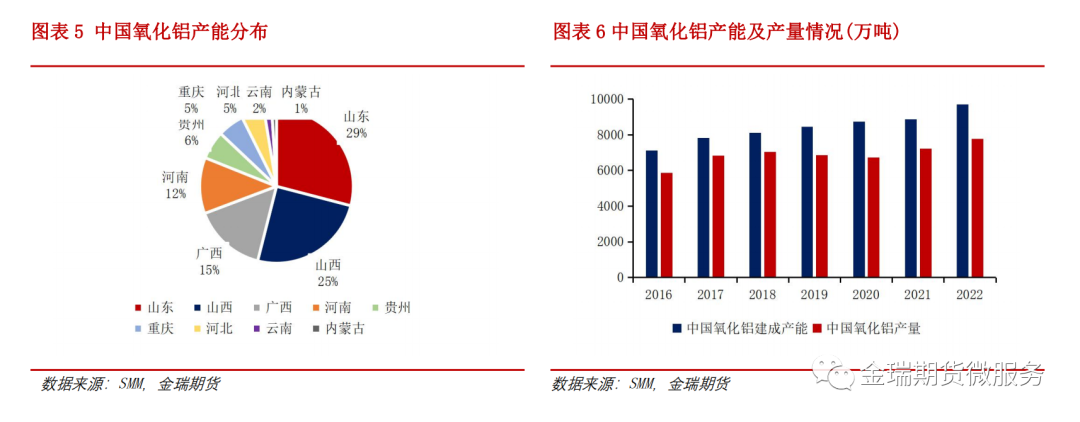

從氧化鋁產(chǎn)能分布來看��,全球氧化鋁產(chǎn)能分布比較廣泛��,主要分布于亞洲���、大洋洲�、南美洲����、歐洲以及北美,非洲也有少量產(chǎn)能分布�����。分國別來看�,中國氧化鋁建成產(chǎn)能占據(jù)了全球的半壁江山,其次澳大利亞�、巴西、印度��、印尼占比分別約26%�、14.2%���、11.4%�、6.5%。

從建成產(chǎn)能和產(chǎn)量來看���,據(jù)SMM統(tǒng)計數(shù)據(jù)���,全球氧化鋁建成產(chǎn)能從2012年的12447萬噸增長至2022年的17789萬噸,截至今年3月份����,全球建成產(chǎn)能合計約為18186萬噸。全球氧化鋁產(chǎn)量從2012年的9950萬噸增長至2022年的14137萬噸�,復(fù)合增長率為3.6%。

2���、中國氧化鋁產(chǎn)能情況

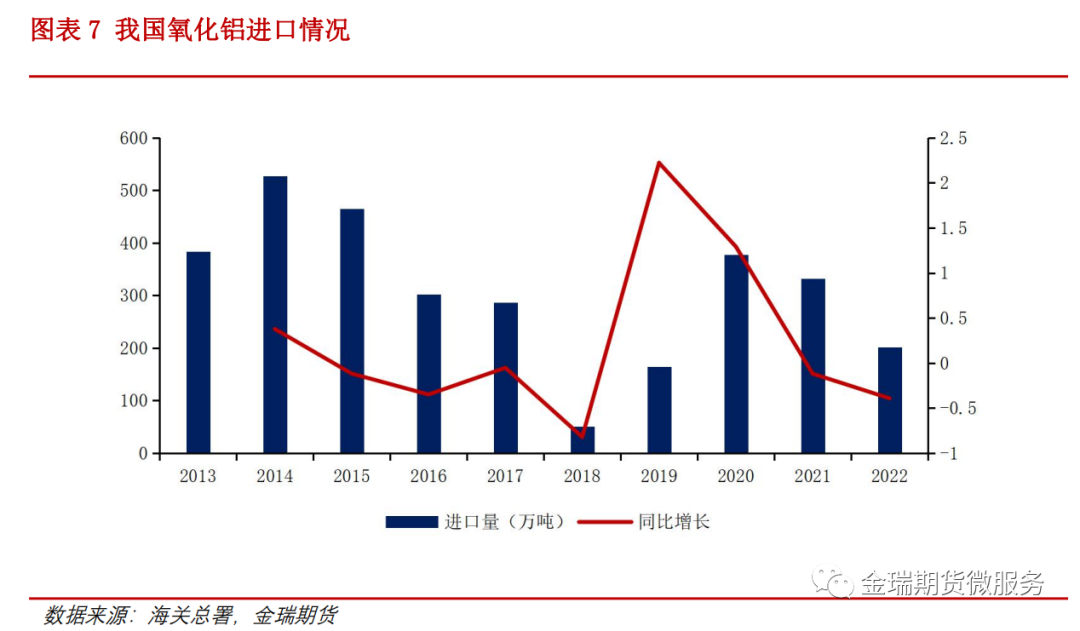

氧化鋁主要布局在鋁土礦資源豐富或下游電解鋁產(chǎn)能集中的地方����,從我國氧化鋁產(chǎn)能分布來看����,主要集中在山東、山西���、廣西�����、河南����、貴州、重慶�����、河北����、內(nèi)蒙古和云南等地,其中����,山東、山西���、廣西和河南四省合計占比超80%���。

從建成產(chǎn)能和產(chǎn)量來看�,我國氧化鋁建成產(chǎn)能從2013年的5797萬噸增長至2022年的9695萬噸���,并于今年3月份實現(xiàn)建成產(chǎn)能破億,達(dá)到10025萬噸�����。我國氧化鋁產(chǎn)量則從2013年的4653萬噸增長至2022年的7768萬噸����,復(fù)合增長率達(dá)5.9%。

2013-2018年��,我國氧化鋁行業(yè)高速發(fā)展��,產(chǎn)能利用率于2017年達(dá)到峰值87.5%���,后逐漸回落����,目前產(chǎn)能利用率在80%左右����。

3����、我國氧化鋁進(jìn)出口情況

我國作為電解鋁生產(chǎn)大國���,對氧化鋁的需求一直比較旺盛�����,因此除了我國自有氧化鋁生產(chǎn)外���,我國還是重要的氧化鋁進(jìn)口國。2017年以前���,我國氧化鋁尚處于爬坡階段����,因此氧化鋁常年處于凈進(jìn)口狀態(tài)���。但近年我國氧化鋁進(jìn)口依賴度逐年下降��,2022年依賴度僅為2.3%����。近十年來,我國氧化鋁僅出現(xiàn)兩次規(guī)?���;隹冢阂皇?018年海德魯減產(chǎn)導(dǎo)致海外氧化鋁價格暴漲,帶動我國氧化鋁出口窗口打開��;二是2022年俄烏戰(zhàn)爭爆發(fā)�����,俄羅斯作為主要的氧化鋁出口國進(jìn)行的俄鋁集團(tuán)內(nèi)部的減產(chǎn)�����,短暫轉(zhuǎn)變了海外氧化鋁的貿(mào)易流向����。

從氧化鋁進(jìn)口來源國來看�����,澳大利亞�����、印尼、越南和印度是我國氧化鋁的主要進(jìn)口國����,其中澳大利亞占我國氧化鋁進(jìn)口的半壁江山。

4����、供需情況總結(jié)

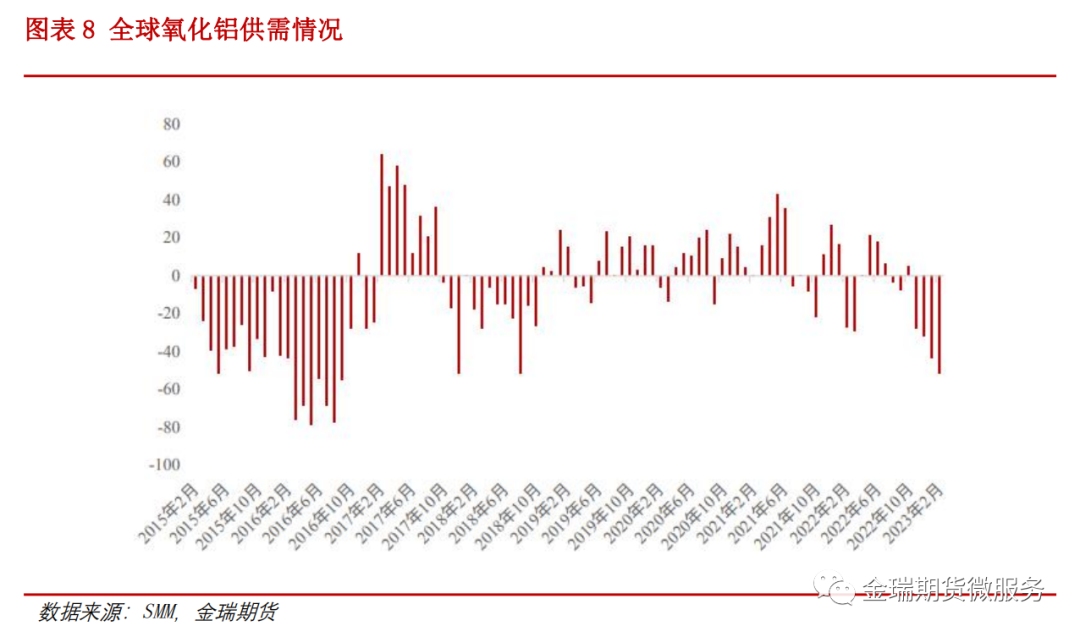

當(dāng)前全球氧化鋁基本處于供需緊平衡的狀態(tài)。中國作為氧化鋁的消耗大國����,全球每個月過剩的10-50萬噸氧化鋁通過流入中國市場來實現(xiàn)全球氧化鋁市場的動態(tài)平衡。

當(dāng)前中國氧化鋁平衡趨于過剩��。2016年以前由于國內(nèi)氧化鋁價格的低迷引發(fā)山東企業(yè)的大規(guī)模減產(chǎn)�����,氧化鋁呈短缺狀態(tài)�。2017-2018年隨著國內(nèi)新投產(chǎn)能落地,國內(nèi)市場開始趨于過剩��。2019年到2022年�����,氧化鋁供應(yīng)過剩程度加深,主因2019年海外海德魯巴西氧化鋁廠復(fù)產(chǎn)以及EGA旗下的氧化鋁廠復(fù)產(chǎn)帶來氧化鋁增量����,導(dǎo)致我國恢復(fù)氧化鋁凈進(jìn)口,從而過剩幅度加深���。

三 成本利潤情況

1���、氧化鋁成本情況

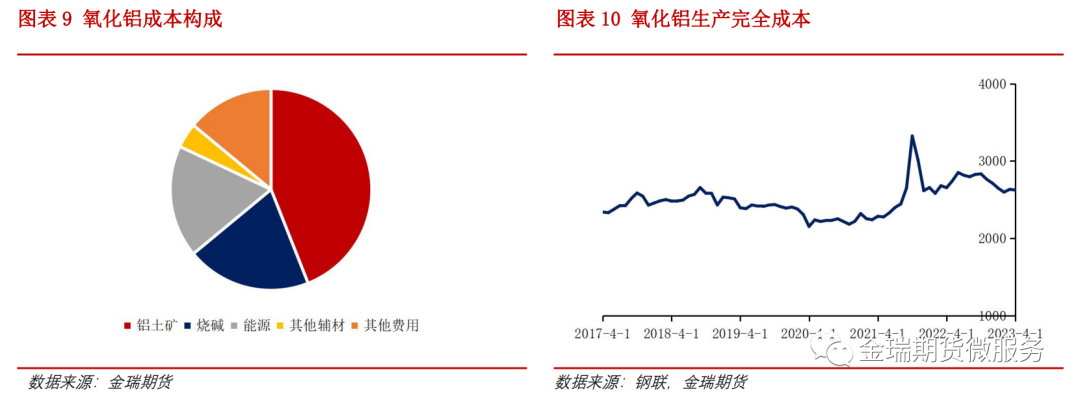

氧化鋁生產(chǎn)成本包含鋁土礦���、燒堿���、能源、石灰和其他費用���,其中鋁土礦是氧化鋁生產(chǎn)最主要的成本來源�,一般生產(chǎn)1噸氧化鋁消耗約2.3-2.7噸的鋁土礦��。以國內(nèi)一水硬鋁石為例�,鋁土礦生產(chǎn)成本占總成本約44%,能源成本占20%左右,燒堿占18%左右��。從成本表現(xiàn)來看���,鋁土礦價一直比較堅挺���,燒堿和能源價格主要受市場行情影響。

近年來我國對鋁土礦進(jìn)口依賴度正逐漸提升�����,除了山東��、重慶����、內(nèi)蒙古地區(qū)幾乎全部采用進(jìn)口礦以外,2022年的新投項目如博賽��、靖西天桂����、河北文豐三家均使用進(jìn)口礦。除了冶煉過程成本低廉�,進(jìn)口礦使用占比提升還有另外兩點原因:一方面對于一些沿海城市及其周邊城市來說���,進(jìn)口礦采購成本較低,綜合來看使用進(jìn)口礦冶煉的成本低于國產(chǎn)礦的成本����,我們通過對45家企業(yè)成本進(jìn)行分析,發(fā)現(xiàn)90%成本分位線以上的氧化鋁企業(yè)大部分來自山西以及河南使用國產(chǎn)礦較多的地區(qū)��;另一方面近年來國內(nèi)礦產(chǎn)逐漸貧化�����,加上愈發(fā)趨緊的環(huán)保督察政策����,使得國產(chǎn)礦供應(yīng)緊張����,企業(yè)為了保證生產(chǎn)活動穩(wěn)定進(jìn)行,有時也不得不采取國產(chǎn)礦和進(jìn)口礦混用生產(chǎn)�����,或者對部分生產(chǎn)線進(jìn)行技改���,直接用進(jìn)口礦進(jìn)行生產(chǎn)�。

2、氧化鋁利潤情況

氧化鋁利潤在2017年供應(yīng)過剩后明顯回落���;2021年氧化鋁利潤上漲明顯��,主要得益于21年氧化鋁價格的快速上漲�����,企業(yè)獲得高利潤��;而22年供需過剩以及成本處于高位�,氧化鋁企業(yè)利潤受到擠壓����,直到企業(yè)虧損減產(chǎn)后才有所修復(fù)。截至今年4月份�����,據(jù)鋼聯(lián)數(shù)據(jù)統(tǒng)計����,中國氧化鋁平均完全成本為2763元/噸�,較年初下降107.3元/噸�����,?前國內(nèi)氧化鋁?的利潤在30-350元/噸不等���,??積虧損的狀態(tài)有所緩解���。